こんにちは

みなさん、日本から海外在住のどなたかへ送金したことはありますか?

企業は別として、日本への出稼ぎ労働者や海外出張者以外で個人が海外へ送金する機会はさほどないと思います。

あまり日常的な作業ではないからこそ、いざ必要になった時には誰でも不安に感じます。

ここでは、私のように国際結婚をしたとか、息子が留学したとか主人が海外赴任した場合

必ず必要になる海外送金について、その仕組みや送金業者などについてできるだけわかりやすくご紹介します。

このブログで、あなたの国際送金に対する疑問や不安が少しでも解消されれば幸いです。

今回は分かりにくい海外送金の仕組みについてのお話。

国際送金の仕組み

国際送金にはいろんな方法がありますが、まずは国際送金の仕組みについて説明します。

国際送金は送金する相手国や取扱業者よっても多少異なりますが大まかには次のような流れになります。

[timeline title=”国際送金の流れ(中国の例)”]

[ti label=”日本から送金” title=”日本の取り扱い機関へ日本円で送金を依頼”][/ti]

[ti label=”円をドルに” title=”取り扱い機関が日本円をドルに交換”][/ti]

[ti label=”中国へ送金” title=”取り扱い機関が中国の機関へ送金”]中国への送金に数行の金融機関が経由されるケースもある。[/ti]

[ti label=”ドルを元に” title=”中国の取り扱い機関がドルを元に交換”][/ti]

[ti label=”受け取り” title=”中国で相手方が元の受け取り”][/ti]

[/timeline]

上記の中の日本円⇒ドル、ドル⇒元の交換により為替手数料が発生し、中継銀行

を挟むことによっても別途手数料が発生する。この辺りが送金手数料を分かり

にくく高額にする要因でもある。

送金に掛かる手数料(銀行の場合)

いずれにしても国際送金には手数料が必要ですが、これがとても分かりにくい!

国際送金にかかる主な手数料は以下の通りです。

* 取扱業者によって差はありますが、銀行系はほぼこのような手数料が必要です。

【国際送金に掛かる主な手数料】

- 送金手数料

- リフティングチャージ

- コルレスチャージ

- 外国為替手数料

- 受取手数料

中継銀行や両替の回数が増えると手数料はかなり高額になります。

分かりやすく言うと、日本円で10万円送金しても中国で受け取る金額は9万円以下になってしまう場合があると言う事です。

中国で10万円必要なら、銀行を利用する場合、送金金額は余裕を

もって12万円ほど準備した方がいいかもね。

送金手数料

送金手数料は基本どの送金業者でも必要です。また金額が一律の業者や送金金額によって変動する業者もあります。

【銀行系】

| 銀行名 | 窓口 | ネット |

| 三井住友銀行 | 7,000円 | 3,000円 |

| みずほ銀行 | 8,000円 | |

| りそな銀行 | 7,500円 | 2,000円 |

【ネット銀行】

| 銀行名 | 手数料 |

| ソニー銀行 | 3,000円 |

| 楽天銀行 | 750円 |

| 新生銀行 | 2,000円 |

【資金移動サービス】

| 名前 | 手数料 |

| SMBCレミット | 460円~ |

| WesternUnion | 200円~ |

| Wise | 1,235円~ |

| PayPal | 499円 |

概ね以上のようになります。やはり銀行系は高いですね。

ただ気をつけてほしいのは、手数料の安さだけにとらわれないこと。

手数料の安い業者は、ほとんどの場合それ以外の隠れコスト*1がかかっています。

*1 隠れコストとは、表向きに公表されている手数料以外に必要な送金コスト

で、為替手数料、リフティングチャージ、コルレスチャージなどがこれに当たります。

この隠れコストこそが銀行系の海外送金手数料を高額にし分かりにくくしている元凶です。

・リフティングチャージとは

リフティングチャージは両替をしない送金の場合にかけられる手数料です。

主に銀行の場合必要となります。

三菱東京UFJ銀行や三井住友銀行では送金額の0.05%(最低2500円)かかります。

これは実は、

ある外貨から異なる外貨への両替を伴わず、送金や受け取りを行う場合、為替手数料はかかりません。しかし、手数料が発生しなければ、銀行にとっての利益が発生しないことになってしまいます。そのため、両替のない海外送金で銀行が徴収するのが、このリフティングチャージです。

by bitwallet

というように、金融機関の都合(利益)のみの目的で課せられる手数料です。

ハッキリ言ってこれ取らなくていいんじゃない?と思ってます。

そうねぇ、送金手数料として取ってるのにもっともらしい

名目付けて。余分な手数料払いたくないわ。

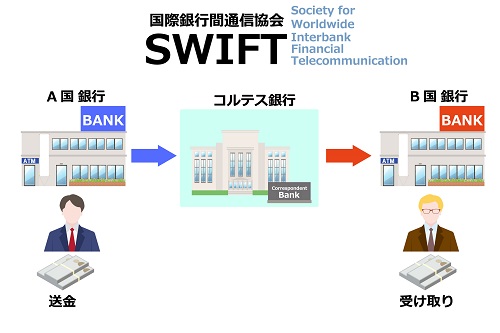

・コルレスチャージとは?

国際送金の場合送金先と送金元との間に中継を行う銀行(コルレス銀行)がいくつか入る場合があります。

日本国内の銀行同士なら、日本銀行を中継して為替取引を行いますが、国外の銀行との

為替取引にはその通貨ごとに日本銀行の代わりをするコルレス銀行が決められています。

国際送金の場合かならずこのコルレス銀行を中継することとなります。

上図のように日本のA銀行から海外のB銀行へ直接の送金ができないため、コルレス銀行

(中継銀行)を介して送金することになります。またコルレス銀行が数行入ることもあります。

このコルレス銀行に支払う手数料をコルレスチャージと言います。

コルレス銀行を挟むことによって手数料が高額になり、着金にも

余分な時間が掛かってしまう。

国際送金でよく起きるトラブルの原因となるのがこのコルレスチャージの認識不足によるものです。コルレスチャージにより受取金額が送金額より思った以上に少なくなる事があるためです。

コルレスチャージは事前に支払うこともありますが、送金時に自動的に引かれてしまい「受取金額が少なくなった。」と、不満に感じることとなるのです。

ですから送金を取り扱う機関に事前にコルレスチャージの有無を確認するようにしましょう。

為替手数料

海外送金の際ほとんどの場合発生するのが、為替手数料です。

例えば、日本円で送金して米ドルや中国元で受け取る場合、その時のレートに応じた

為替手数料が発生します。

銀行系の場合この為替手数料がかなり高額になります。

銀行は独自の為替レートを採用しています、米ドルの例ですと概ね実際の市場レートに1ドルにつき1円以上上乗せしたレートを採用しています。100万円の送金に対して1万円以上が為替手数料になる計算です。

※三井住友銀行の例、

高額な送金手数料を取っていながら、さらに為替手数料も取るのは

なんだか腑に落ちないけど。

銀行を含めそれぞれの送金業者は独自のレートを採用しているため、為替手数料の金額も様々です。ただWiseは送金の仕組み上この為替手数が発生しません。

▼送金手数料が分かりやすくお得なWise、

[affi id=39]

受取手数料

受取手数料は、受け取り銀行に支払う手数料です。金額固定のものもあれば、送金金額に応じて変動するものもあり銀行によって様々です。

私も海外の銀行それぞれの受取手数料は把握しきれていませんが、

中国銀行の場合1,000円ほどです。

たいてい送金の相手方が受け取る際に、受取手数料を差し引かれた金額で受け取るようになってます。

広告表示の手数料と実際の手数料

しかし、国際送金を取り扱う業者のほとんどが自社の手数料の安さばかり強調しPRているので、送金に掛かる費用全体の金額がことさら分かりにくくなっています。

例えば、

ネットの広告でもこんな表示を見かけます。

これじゃあ国際送金に詳しくない人は誤解しますよねぇ。

確かに取り扱い業者の手数料は安いかもしれませんが、それ以外にかかる中継銀行の手数料や両替手数料などはあまり表示されません。この中継銀行の手数料や両替手数料のことを「隠れコスト」と呼んで送金金額と受取金額の差に驚く原因の一つになります。

ですから、国際送金の取り扱い業者を選択する場合は、見かけの

(宣伝用の)手数料の安さだけで判断しないように気を付けてください。

まとめ

海外送金についてその仕組みや、手数料を紹介しました。

送金金額が高額(100万円以上)で、手数料にはこだわらない、とにかく安全で確実なのは大手銀行ですね。

ただ、私たちが普段利用する海外送金は商用を除いてそこまで高額になることはまずありません。

現在の所、数ある海外送金業者を比較検討した結果、資金移動サービスがもっとも安く手軽に送金できる手段ではないかと思います。

その資金移動サービスの中でもおすすめのWise、WesternUnionについても詳しく書いてみたいと思います。

それでは。

▼Wiseで安心お得に海外送金

[affi id=39]

コメント